|

EN BREF

|

La facturation de la TVA constitue un enjeu crucial pour les micro-entrepreneurs. En effet, le régime de la franchise en base de TVA leur permet d’être exonérés de cette taxe, sous certaines conditions. Comprendre les règles qui régissent cette situation est essentiel pour éviter des erreurs coûteuses et assurer la conformité de leur activité. Les seuils de chiffre d’affaires à respecter, les obligations de facturation et la manière de se positionner vis-à-vis de la TVA sont autant de thèmes à explorer pour naviguer efficacement dans cet univers complexe.

La facturation de la TVA pour les micro-entrepreneurs soulève de nombreuses interrogations. En tant qu’entrepreneur sous ce statut, il est crucial de savoir si vous devez appliquer la TVA sur vos ventes et, le cas échéant, comment cela impactera votre gestion administrative. Cet article fait le tour des avantages et inconvénients liés à la facturation de la TVA, afin de vous offrir une vision claire et pragmatique de cette obligation fiscale.

Avantages

Exonération de TVA

Le principal avantage pour les micro-entrepreneurs réside dans le régime de la franchise en base de TVA. Ce statut les dispense de la collecte de la TVA sur leurs ventes, à condition de respecter les seuils de chiffre d’affaires fixés, soit 91 900 € pour les activités de vente. Ainsi, ces entrepreneurs peuvent jouer sur des prix plus attractifs pour leurs clients, ce qui peut favoriser leur compétitivité.

Simplicité administrative

La facturation sans TVA simplifie également la gestion administrative. Les micro-entrepreneurs n’ont généralement pas d’obligation déclarative en matière de TVA, ce qui réduit leur charge de travail. Ils n’ont pas à remplir de déclarations de TVA mensuelles ou trimestrielles, ce qui leur permet de se concentrer sur leur activité principale.

Cash flow amélioré

Ne pas facturer de TVA peut également contribuer à un cash flow plus positif. En effet, cela signifie que le montant perçu par les clients est entier, sans déduction à la TVA. Cet aspect peut être particulièrement bénéfique pour les micro-entrepreneurs qui cherchent à optimiser leur trésorerie.

Célébrons la journée internationale du zéro déchet le dimanche 30 mars

Le dimanche 30 mars 2025, nous marquerons la journée internationale du zéro déchet, un appel à l’action fondamental pour sensibiliser chacun d’entre nous à la problématique croissante des déchets dans notre société. Établie pour susciter un changement de comportements, cette…

Inconvénients

Dépassement des seuils

Un des inconvénients majeurs de la facturation de la TVA est que si le micro-entrepreneur dépasse les seuils de chiffre d’affaires, il devient assujetti à la TVA. Cela implique alors l’obligation de facturer la TVA à ses clients et de déclarer cette taxe, ce qui complexifie considérablement la gestion administrative.

Image professionnelle

Pour certains clients, recevoir une facture sans TVA peut être perçu comme un manque de professionnalisme. En étant assujetti à la TVA, un micro-entrepreneur peut donner une image plus sérieuse et fiable, ce qui peut être déterminant dans certains secteurs.

Impact sur les coûts d’achat

Enfin, un autre inconvénient pour les micro-entrepreneurs sous le régime de franchise est qu’ils ne peuvent pas récupérer la TVA sur leurs achats. Cela signifie qu’ils supportent l’intégralité du coût d’achat, sans pouvoir bénéficier de la récupération de la TVA, contrairement à d’autres structures juridiques. Cette contrainte peut rendre certains investissements plus onéreux à court terme.

La facturation de la TVA pour les micro-entrepreneurs peut s’avérer être un sujet complexe. Il est crucial de distinguer les cas où l’on doit appliquer la TVA de ceux où l’on en est exonéré. Cet article vise à clarifier cette thématique en abordant les régimes de TVA applicables et les obligations en matière de facturation.

Tout savoir sur l’assurance garage en ligne

EN BREF Définition de l’assurance garage : protection pour les professionnels de l’automobile. Importance de la sécurisation des véhicules en stationnement. Comparaison des offres d’assurance en ligne pour optimiser les coûts. Garanties incluses : vol, incendie, dégradations, etc. Choix d’un…

Le régime de la franchise en base de TVA

Les micro-entrepreneurs bénéficient généralement du régime de la franchise en base de TVA, qui les exempte du paiement de cette taxe. Cela signifie qu’ils n’ont pas à facturer de TVA à leurs clients, mais ils doivent établir des factures sans mentionner cette taxe. Pour continuer à profiter de ce régime, il est nécessaire de ne pas dépasser les seuils de chiffre d’affaires fixés : 91 900 € pour les activités de vente et 36 800 € pour les prestations de service.

Comprendre l’assurance garage mécanique : ce qu’il faut savoir

EN BREF Définition de l’assurance garage mécanique : protection pour les professionnels de la réparation automobile. Importance de la couvreur pour les biens et les clients. Types de risques couverts : accidents, dommages matériels et responsabilité civile. Critères pour choisir…

Quand facturer la TVA ?

Un micro-entrepreneur peut devenir redevable de la TVA en cas de dépassement de ces seuils. Dans ce scénario, il suivra un régime réel qui nécessite de facturer la TVA à ses clients. Il devra donc s’assurer d’inclure sur la facture son numéro de TVA intracommunautaire, ainsi que les montants hors taxes (HT) et toutes taxes comprises (TTC) avec le taux de TVA appliqué.

Tout savoir sur l’assurance garage automobile pour les particuliers

EN BREF Définition de l’assurance garage automobile Importance de cette assurance pour les particuliers Risques couverts par l’assurance Obligations légales liées à l’assurance garage Comparaison des offres sur le marché Critères de choix d’une assurance adaptée Conseils pratiques pour bien…

Les obligations déclaratives

Les micro-entrepreneurs bénéficiant de la franchise en base de TVA n’ont pas d’obligations déclaratives spécifiques. En revanche, ceux assujettis à la TVA doivent déclarer la TVA collectée sur leurs ventes et la TVA déductible sur leurs achats. Ces déclarations peuvent s’effectuer tous les mois ou tous les trimestres selon le choix de l’entrepreneur.

Comment utiliser un simulateur de cotisation Urssaf pour auto-entrepreneurs au trimestre

EN BREF Utilisation d’un simulateur Urssaf pour les auto-entrepreneurs. Calcul des cotisations sociales trimestrielles. Prise en compte du chiffre d’affaires déclaré. Prévisions sur les charges à payer. Importance d’anticiper les démarches administratives. Optimisation des droits à la protection sociale. Facilité…

La facturation en cas d’assujettissement à la TVA

Lorsqu’un micro-entrepreneur devient assujetti à la TVA, il doit modifier sa manière de facturer. Les notes doivent comporter des mentions obligatoires telles que le montant HT, le montant TTC et le taux appliqué. Il est également pertinent de connaître les règles de la TVA sur les achats qui permettent de récupérer la TVA payée pour les biens et services destinés à l’activité professionnelle.

Une santé pour tous : comprendre la couverture sanitaire universelle

Dans un monde où les inégalités en matière de santé persistent, la couverture sanitaire universelle (CSU) émerge comme un impératif moral et pragmatique. Alors que les défis s’accumulent et que la pandémie mondiale a exacerbé les vulnérabilités, comprendre et promouvoir…

Modèles de factures pour micro-entrepreneurs

Pour faciliter la gestion de la facturation, il est conseillé d’utiliser des modèles adaptés. Ces modèles doivent respecter les détails légaux requis pour une facture incluant la TVA. Pour créer un devis et une facture gratuitement, de nombreuses ressources sont disponibles en ligne, y compris des outils sur Excel.

Tout ce que vous devez savoir sur l’assurance garage

EN BREF Assurance garage: protection pour les véhicules stockés. Couverture contre les dommages, le vol et les incidents. Options de prévention pour réduire les coûts. Exigences légales concernant l’assurance automobile. Choix entre différents types de contrats. Impact de la localisation…

Outils et ressources

Il existe plusieurs solutions pour aider les micro-entrepreneurs à gérer leur comptabilité et leur facturation. Des logiciels spécifiques à la facturation peuvent simplifier ce processus en intégrant des outils de gestion de la TVA. Pour ceux qui souhaitent approfondir le sujet, des guides complets et des ressources en ligne sont à disposition, comme dans cet article sur le fonctionnement de la TVA pour les micro-entrepreneurs.

La TVA (Taxe sur la Valeur Ajoutée) est un élément crucial à maîtriser pour tout micro-entrepreneur. En tant que chef d’entreprise, il est essentiel de savoir si l’on est redevable de la TVA et comment la facturer à ses clients. Cet article vous guidera à travers les concepts de base de la facturation TVA pour les micro-entrepreneurs, en abordant les obligations, les seuils de chiffre d’affaires et les conditions d’exonération.

Assurance garagiste obligatoire : ce que vous devez savoir

EN BREF Risques divers exposés pour un garagiste. Assurance multirisque professionnelle recommandée. Couverture de la responsabilité civile professionnelle. Protection du local commercial et des équipements. Tarifs de l’assurance dépendant de plusieurs critères. Assurance non obligatoire, mais fortement conseillée. Possibilité d’ajouter…

Le régime de la franchise en base de TVA

Les micro-entrepreneurs bénéficient généralement d’un régime appelé franchise en base de TVA. Ce régime les exonère du paiement de la TVA, ce qui signifie qu’ils ne sont pas tenus de l’appliquer sur leurs factures. Pour profiter de cette exemption, vous devez respecter certains seuils de chiffre d’affaires : par exemple, 91 900 € pour les activités de vente de biens. Cela simplifie considérablement le processus de facturation, car vous devez délivrer des factures sans TVA.

Les obligations de déclaration en matière de TVA

En règle générale, les micro-entrepreneurs n’ont aucune obligation déclarative en matière de TVA tant qu’ils restent dans les limites de la franchise. Ils ne doivent pas mentionner de numéro de TVA intracommunautaire et n’ont pas besoin de déclarer la TVA collectée. Cependant, si votre chiffre d’affaires dépasse les seuils établis, vous devrez alors commencer à facturer la TVA et effectuer les déclarations appropriées. Pour en savoir plus sur les seuils et les implications, vous pouvez consulter ce lien.

Comment facturer la TVA en cas d’assujettissement

Si vous devenez redevable de la TVA, il est indispensable de savoir comment nous devons la facturer à vos clients. Vous devez indiquer votre numéro de TVA intracommunautaire sur toutes vos factures. De plus, il est essentiel d’afficher clairement les montants Hors Taxe (HT) et Toutes Taxes Comprises (TTC), ainsi que le taux de TVA appliqué. Pour une compréhension plus approfondie sur la facturation, consultez ce guide détaillé.

Les avantages et inconvénients de la TVA pour les micro-entrepreneurs

Il est important de considérer les avantages et les inconvénients de l’assujettissement à la TVA. D’une part, la franchise en base permet de simplifier la gestion comptable et d’économiser du temps. D’autre part, dès lors que vous passez le seuil et commencez à facturer la TVA, vous devez aussi gérer la TVA sur vos achats, ce qui peut devenir complexe. Vous pouvez trouver des ressources utiles sur la facturation sans TVA pour les micro-entrepreneurs en suivant ce lien.

Conclusion et ressources utiles

Maîtriser la facturation de la TVA est essentiel pour tous les micro-entrepreneurs, qu’ils soient exclus ou assujettis à cette taxe. En comprenant votre statut et vos obligations, vous pouvez optimiser la gestion de votre entreprise et éviter d’éventuels problèmes fiscaux. Pour obtenir une facture auto-entrepreneur gratuite, référez-vous à ce site.

Comparaison des aspects clés de la facturation TVA pour les micro-entrepreneurs

| Aspect | Détails |

| Régime applicable | Franchise en base de TVA, exonérant les micro-entrepreneurs de paiement |

| Seuil de chiffre d’affaires | 91 900 € pour les activités d’achat-revente |

| Facturation | Les factures doivent être établies sans TVA |

| Assujettissement | Peut devenir assujetti en cas de dépassement des seuils |

| Obligations déclaratives | Pas d’obligation de déclarer la TVA si en franchise |

| Facturation de la TVA | Doit mentionner n° de TVA intracommunautaire si assujetti |

| Impact sur la clientèle | Facturer des prix plus élevés en cas d’assujettissement |

| Récupération de la TVA | Possible uniquement si assujetti à la TVA |

Témoignages sur la compréhension de la facturation TVA pour les micro-entrepreneurs

En tant que micro-entrepreneur, il est souvent difficile de naviguer dans le monde complexe de la facturation TVA. De nombreux professionnels témoignent de leur expérience, soulignant les défis et les avantages du régime de la franchise en base de TVA. Par exemple, l’un d’eux explique : « Au début, je ne savais pas si j’étais redevable de la TVA. Grâce à des guides clairs, j’ai compris que tant que je respecte les seuils de chiffre d’affaires, je n’ai pas besoin de facturer de TVA. » Ce témoignage illustre bien la confusion qui peut régner autour de ce sujet.

Un autre micro-entrepreneur témoigne de l’utilité d’une bonne compréhension des éléments essentiels à indiquer sur les factures : « J’ai appris qu’il était primordial d’y mentionner mon numéro de TVA intracommunautaire et d’afficher les montants HT et TTC. Cela fait toute la différence pour mes clients, qui préfèrent des factures claires et précises. » Ce commentaire met en avant l’importance d’un processus de facturation bien structuré.

Par ailleurs, certains entrepreneurs expriment leurs craintes quant aux conséquences d’un éventuel dépassement des seuils. « J’avais toujours peur de passer au régime réel et de devoir facturer la TVA. Mais finalement, j’ai compris que cela peut être avantageux dans certaines situations, surtout si je peux récupérer la TVA sur mes achats, » confie un autre micro-entrepreneur. Ce témoignage souligne la nécessité d’évaluer régulièrement son chiffre d’affaires et les implications de la TVA.

Enfin, d’autres avis insistent sur la simplicité du régime de la franchise de TVA. Une micro-entrepreneure déclare : « J’aime le fait de ne pas avoir d’obligations déclaratives en matière de TVA. Cela me permet de me concentrer sur mon activité sans le stress des déclarations. » Cet aspect peut être un avantage significatif pour de nombreux micro-entrepreneurs, leur permettant ainsi de rester concentrés sur leur développement.

Introduction à la facturation TVA pour les micro-entrepreneurs

Comprendre la facturation de la TVA est essentiel pour tout micro-entrepreneur. En effet, la gestion de la taxe sur la valeur ajoutée est un aspect crucial de leur activité, même s’ils bénéficient en grande partie d’une exonération. Ce guide vise à clarifier les obligations et pratiques liées à la facturation de la TVA, en expliquant le régime de la franchise en base et les conditions dans lesquelles un micro-entrepreneur pourrait devenir assujetti à la TVA.

Le régime de la franchise en base de TVA

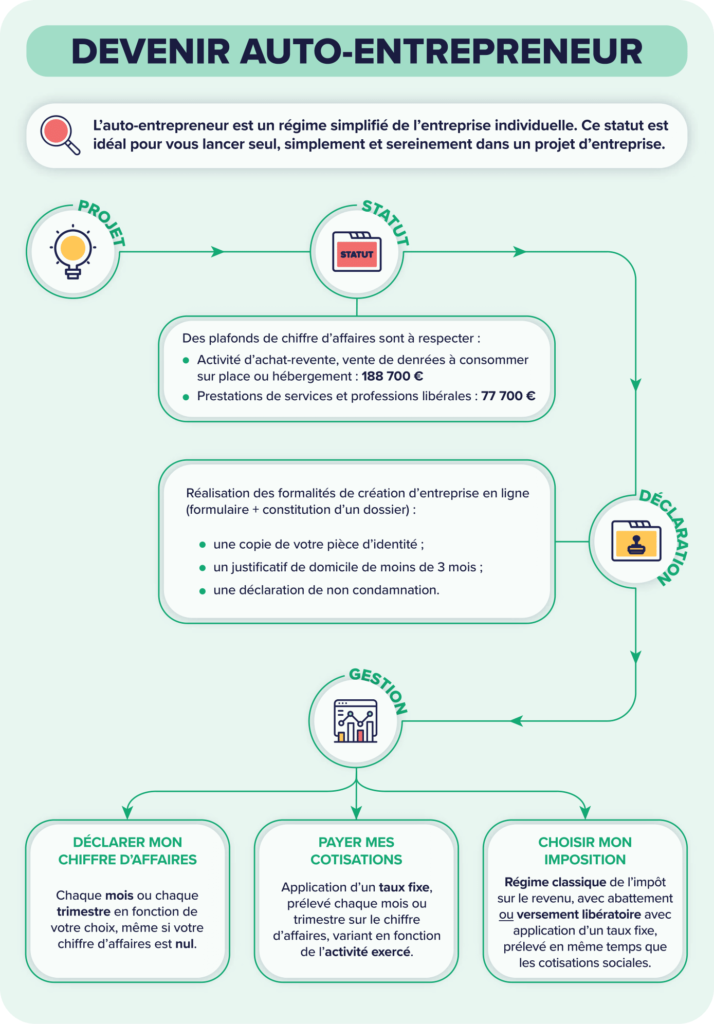

Les micro-entrepreneurs, à condition de ne pas dépasser certains seuils de chiffre d’affaires, bénéficient du régime de la franchise en base de TVA. Ce régime les dispense du paiement de la TVA et leur permet de délivrer des factures sans TVA. Pour l’année 2024, le seuil est fixé à 91 900 € pour les activités d’achat-revente, et à 35 200 € pour les prestataires de services. Il est donc crucial pour tout micro-entrepreneur de surveiller son chiffre d’affaires afin de rester en conformité avec la législation fiscale.

Conditions d’assujettissement à la TVA

Un micro-entrepreneur peut devenir redevable de la TVA si son chiffre d’affaires dépasse les seuils mentionnés ci-dessus. Dans ce cas, il doit commencer à facturer la TVA à ses clients. Cette situation peut également survenir si le micro-entrepreneur opte volontairement pour le régime réel de TVA, même s’il ne dépasse pas les seuils, souhaitant ainsi récupérer la TVA sur ses achats professionnels. Dans cette situation, une gestion efficace de la facturation et des déclarations devient primordiale.

Comment facturer la TVA en tant que micro-entrepreneur

Si vous êtes assujetti à la TVA, vous devez inclure certaines informations sur vos factures. Tout d’abord, il est impératif d’indiquer votre numéro de TVA intracommunautaire. Ensuite, vous devez présenter les montants hors taxes (HT) et toutes taxes comprises (TTC), ainsi que le taux de TVA appliqué. En revanche, si vous n’êtes pas assujetti à la TVA en raison de la franchise, il est important d’indiquer clairement sur vos factures que vous n’appliquez pas de TVA.

Déclarations de la TVA

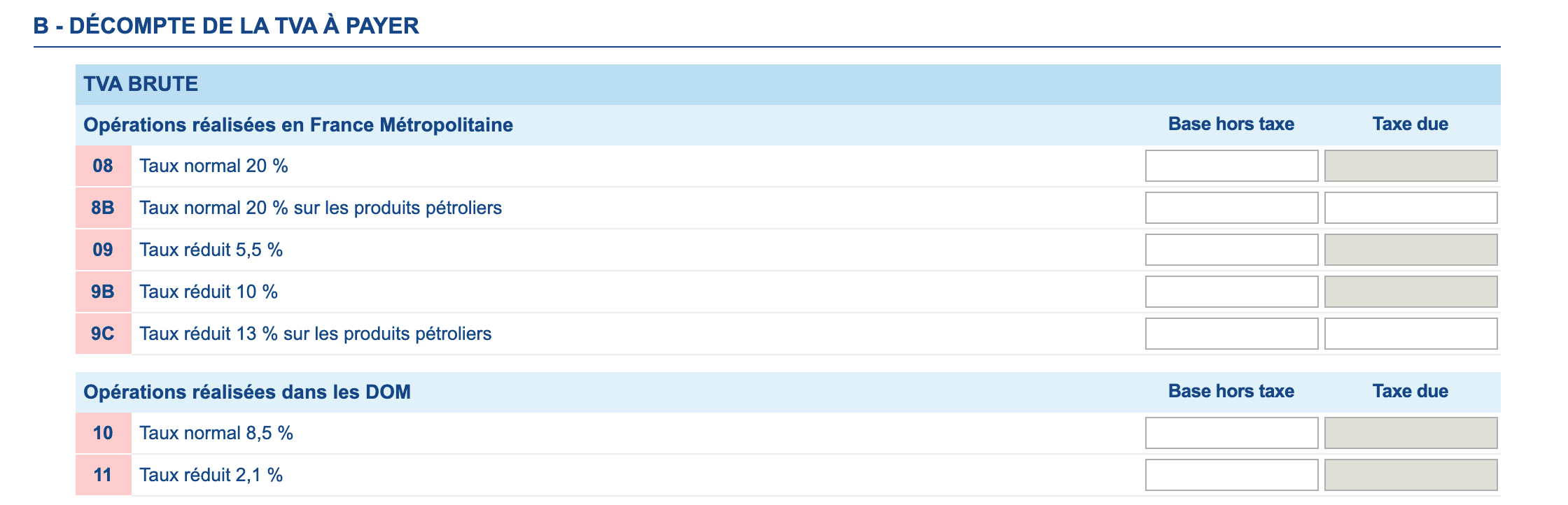

Pour les micro-entrepreneurs soumis à la TVA, il existe des obligations déclaratives. Chaque mois ou chaque trimestre, en fonction de leur régime, ils doivent déclarer la TVA collectée et la TVA déductible. Cela implique une bonne tenue de la comptabilité, afin de calculer précisément les impôts dus et les montants pouvant être récupérés. Qui plus est, le non-respect de ces obligations peut entraîner des sanctions, rendant une bonne organisation indispensable.

Les pièges à éviter en matière de TVA

Il est essentiel de rester vigilant quant à son statut vis-à-vis de la TVA. Un dépassement involontaire des seuils de chiffre d’affaires peut rapidement plonger un micro-entrepreneur dans des obligations qui seraient mal maîtrisées, engendrant des erreurs coûteuses. De plus, il faut être prudent lors du choix du régime de TVA, car un passage au régime réel peut impacter considérablement la rentabilité de l’entreprise, notamment par l’augmentation de ses tarifs.

La facturation de la TVA, bien que source de confusion, peut être gérée efficacement en comprenant les règles et le fonctionnement associés. Rester informé sur les seuils, les obligations déclaratives et les processus de facturation permet aux micro-entrepreneurs de gérer sereinement leur activité et de maximiser leur rentabilité tout en restant en conformité avec la législation fiscale.

La question de la TVA pour les micro-entrepreneurs est un enjeu crucial pour la gestion de leur activité. En général, les micro-entrepreneurs bénéficient du régime de la franchise en base de TVA, ce qui signifie qu’ils ne sont pas redevables de cette taxe tant qu’ils respectent les seuils de chiffre d’affaires. Pour l’année 2024, ces seuils sont de 91 900 € pour les prestations de services et de 36 800 € pour les activités de vente. Lorsqu’ils ont un chiffre d’affaires inférieur à ces montants, les micro-entrepreneurs doivent émettre des factures sans mentionner la TVA, simplifiant ainsi leur processus de facturation.

Néanmoins, en cas de dépassement de ces seuils, le micro-entrepreneur devient assujetti à la TVA. Dans ce cas, il est impératif de bien comprendre comment facturer la TVA à ses clients. Il faut indiquer sur les factures le montant HT, le montant TTC, ainsi que le taux de TVA applicable. De plus, le numéro de TVA intracommunautaire doit également figurer sur les factures si des opérations intragroupes sont réalisées.

Le respect des obligations déclaratives devient alors crucial. En tant que micro-entrepreneur assujetti à la TVA, il est nécessaire de déclarer la TVA collectée sur les ventes et de pouvoir récupérer la TVA sur les achats liés à l’activité. Cela implique un suivi rigoureux de la comptabilité, ce qui peut représenter un défi, mais aussi une opportunité d’optimisation financière.

Finalement, la compréhension de la facturation de la TVA est essentielle pour gérer efficacement une micro-entreprise. Les outils de gestion et les logiciels de facturation peuvent faciliter cette tâche, permettant ainsi de se concentrer sur le développement de son activité tout en respectant les réglementations fiscales en vigueur.

FAQ sur la facturation TVA pour les micro-entrepreneurs

Qu’est-ce que le régime de la franchise en base de TVA ? Le régime de la franchise en base de TVA permet aux micro-entrepreneurs de bénéficier d’une exonération de la taxe sur la valeur ajoutée, ce qui signifie qu’ils ne doivent pas ajouter de TVA sur leurs factures.

Quels sont les seuils de chiffre d’affaires pour être exonéré de TVA ? Pour un micro-entrepreneur, il est essentiel de respecter un chiffre d’affaires n’excédant pas 91 900 € pour bénéficier de l’exonération de TVA liée à leur statut.

Quand devrais-je commencer à facturer la TVA ? Si vous dépassez les seuils de la franchise en base de TVA, vous devrez commencer à facturer la TVA à vos clients, ainsi qu’à déclarer la TVA collectée.

Dois-je mentionner mon numéro de TVA intracommunautaire sur mes factures ? Oui, si vous êtes assujetti à la TVA, il est obligatoire d’indiquer votre numéro de TVA intracommunautaire sur toutes vos factures.

Quelle information doit apparaître sur une facture en régime de franchise ? Même sans TVA, votre facture doit mentionner vos montants HT et TTC, ainsi qu’une mention stipulant que vous n’êtes pas assujetti à la TVA.

En tant que micro-entrepreneur et redevable de la TVA, quels avantages en tirez-vous ? En étant redevable de la TVA, vous pouvez récupérer la TVA sur vos achats professionnels, ce qui peut réduire vos coûts et améliorer votre marge.

Quelle est la procédure pour déclarer la TVA collectée ? La déclaration de la TVA collectée s’effectue via des formulaires spécifiques, correspondant à votre régime, que vous aurez à remplir périodiquement en fonction de votre chiffre d’affaires.

Les micro-entrepreneurs ont-ils des obligations déclaratives en matière de TVA ? En règle générale, les micro-entrepreneurs ne sont pas soumis à des obligations déclaratives en matière de TVA tant qu’ils restent dans le cadre de la franchise en base.