|

EN BREF

|

Dans le monde des micro-entrepreneurs, la gestion de la facturation est un aspect crucial qui peut parfois prêter à confusion, notamment en ce qui concerne la TVA. En raison d’un régime fiscal particulier, beaucoup de micro-entrepreneurs bénéficient de la franchise en base de TVA, les exemptant de la collecte et de la déclaration de cette taxe. Par conséquent, leur facturation se fait sans TVA, ce qui nécessite une bonne compréhension des règles qui régissent cette spécificité. Cet article vise à éclairer les micro-entrepreneurs sur les implications de cette exonération, les obligations de facturation, ainsi que les mentions obligatoires à indiquer sur leurs factures.

La facturation sans TVA est un aspect essentiel de la gestion quotidienne des micro-entrepreneurs. En raison de leur statut particulier, ces derniers bénéficient d’une exonération de la TVA qui simplifie grandement leur processus de facturation. Cet article se penche sur les principaux avantages et inconvénients associés à ce système, offrant ainsi un éclairage utile pour ceux qui naviguent dans le monde de la micro-entreprise.

Avantages

Simplification de la facturation

L’un des principaux avantages de la facturation sans TVA est la simplification qu’elle offre. Les micro-entrepreneurs peuvent délivrer des factures sans avoir à gérer la complexité liée à la collecte et au versement de cette taxe. Cela permet un gain de temps précieux dans l’établissement des documents nécessaires à leur activité.

Exonération fiscale

En tant que micro-entrepreneur, l’exonération de la TVA permet également de fixer des prix plus compétitifs. Les clients n’ont pas à s’acquitter d’une taxe supplémentaire sur les services ou produits fournis, ce qui peut représenter un atout commercial non négligeable. En conséquence, cela peut conduire à une augmentation du volume des ventes, surtout dans un environnement concurrentiel.

Moins de formalités administratives

Les obligations déclaratives et fiscales sont généralement allégées pour les micro-entrepreneurs non assujettis à la TVA. Cela signifie moins de paperasse et un processus administratif plus fluide, permettant aux entrepreneurs de se concentrer davantage sur le développement de leur activité plutôt que sur les tâches administratives.

L’importance de l’assurance habitation pour les auto-entrepreneurs

EN BREF Assurance habitation cruciale pour les auto-entrepreneurs Couvre les risques liés à l’activité professionnelle Inclut souvent une responsabilité civile essentielle Protège les biens professionnels en cas de sinistre Vérification de la couverture auprès de votre assureur recommandée Extensions de…

Inconvénients

Absence de récupération de la TVA

Un des inconvénients majeurs de la facturation sans TVA est l’impossibilité de récupérer la TVA sur les achats professionnels. Cela peut augmenter les coûts pour le micro-entrepreneur, surtout si celui-ci doit régulièrement acquérir des biens ou services nécessaires au bon fonctionnement de son activité. Par conséquent, cette situation peut parfois désavantager les entreprises qui ont des charges élevées.

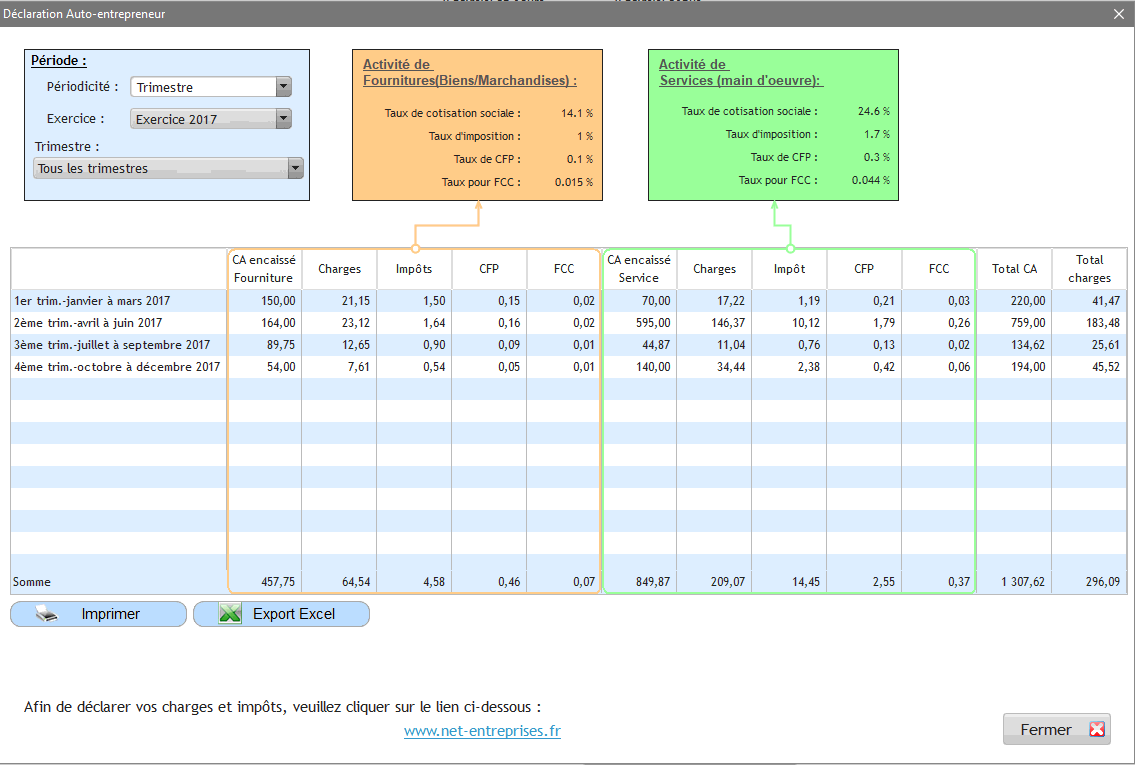

Limitation de chiffre d’affaires

Le statut de micro-entrepreneur, et par extension l’exonération de TVA, est soumis à des seuils de chiffre d’affaires. En 2024, ces seuils sont de 91 900 € pour l’achat et de 36 800 € pour les prestations de service. Dépasser ces limites entraîne une obligation d’assujettissement à la TVA, ce qui pourrait générer des changements significatifs dans la gestion de la facturation et des coûts pour l’entrepreneur.

Perception de professionnalisme

Enfin, certains clients pourraient percevoir l’absence de TVA sur les factures comme un signe de manque de sophistication ou de professionnalisme au sein de la micro-entreprise. Ce regard pourrait potentiellement influencer les décisions d’achat, notamment auprès de clients professionnels qui s’attendent à recevoir des factures avec TVA, et qui pourraient privilégier des prestataires assujettis à cette taxe.

Dans le cadre de l’activité des micro-entrepreneurs, la question de la facturation sans TVA est essentielle. En vertu du régime de la franchise en base de TVA, ces entrepreneurs peuvent émettre des factures sans inclure cette taxe. Cette exonération repose sur des seuils de chiffre d’affaires spécifiques, rendant la compréhension de ce mécanisme cruciale pour la gestion financière de leur activité.

Le régime de la franchise en base de TVA

Le régime de la franchise en base de TVA permet aux micro-entrepreneurs de ne pas être redevables de cette taxe, tant qu’ils respectent les seuils de chiffre d’affaires fixés par la loi. En 2024, ces seuils sont de 91 900 € pour le chiffre d’affaires en biens et de 36 800 € pour les prestations de service. Si ces montants sont dépassés, l’entrepreneur doit alors facturer la TVA à ses clients.

Compte auto-entrepreneur : guide pratique pour bien débuter

EN BREF Inscription sur le guichet unique en ligne. Choix du statut d’auto-entrepreneur. Déclaration de votre activité et obtention d’un SIRET. Affiliation à l’URSSAF pour le versement des cotisations. Déclaration régulière de votre chiffre d’affaires. Avantages : accessibilité, flexibilité, fiscalité…

Émettre des factures sans TVA

Lors de l’émission de factures, le micro-entrepreneur ne doit pas inclure la TVA. En revanche, il doit mentionner explicitement que la TVA n’est pas applicable. Pour cela, il est important d’inclure une clause telle que : « TVA non applicable, art. 293 B du CGI » sur toutes les factures. Cela permet d’éviter toute confusion avec le client et de clarifier la situation fiscale de l’auto-entrepreneur.

L’assurance biennale pour auto-entrepreneurs : ce qu’il faut savoir

EN BREF Assurance biennale : protection essentielle pour les auto-entrepreneurs. Couvre les équipements dissociables d’un ouvrage pendant 2 ans. Partie intégrante des obligations légales dans le secteur de la construction. Renforce la confiance des clients et assure la qualité des…

Avantages et inconvénients de la facturation sans TVA

La facturation sans TVA présente plusieurs avantages pour les micro-entrepreneurs. D’une part, cela simplifie considérablement les démarches administratives et comptables. D’autre part, cela peut rendre les tarifs des micro-entrepreneurs plus compétitifs par rapport à ceux des entreprises assujetties à la TVA. Cependant, le principal inconvénient réside dans le fait qu’un auto-entrepreneur ne peut pas récupérer la TVA sur ses achats professionnels, ce qui peut alourdir ses coûts en l’absence d’une possibilité d’amortissement de cette charge.

Comprendre les tarifs de l’assurance multirisque professionnelle

EN BREF Le prix de l’assurance multirisque professionnelle varie selon plusieurs facteurs. Le chiffre d’affaires annuel influence le coût de l’assurance. Le tarif de départ est généralement autour de 25 € par mois. Le prix moyen estimé est de 850…

Cas de dépassement des seuils de chiffre d’affaires

Si un micro-entrepreneur dépasse les seuils de chiffre d’affaires, il doit s’inscrire au régime réel de la TVA. Il devra alors émettre des factures incluant la TVA, ce qui implique une gestion plus complexe de la comptabilité. Dans ce cas, il est nécessaire de retirer la mention « TVA non applicable » de ses documents. Cela souligne l’importance d’une bonne gestion des revenus et une attention constante aux chiffres.

Découvrez comment choisir la mutuelle d’entreprise idéale pour assurer la protection de vos employés

Dans le monde professionnel d’aujourd’hui, la santé et le bien-être des employés sont devenus des enjeux cruciaux pour les entreprises. Une mutuelle d’entreprise permet non seulement de garantir une couverture santé appropriée pour les salariés, mais elle renforce également l’attractivité…

Modèles de factures sans TVA

Pour faciliter la rédaction des factures, il existe des modèles spécifiques adaptés aux micro-entrepreneurs. Ces modèles incluent toutes les mentions obligatoires et sont disponibles en ligne. Des services comme ceux proposés par SumUp ou Mutuelle La Réunion permettent d’obtenir facilement des documents conformes à la législation.

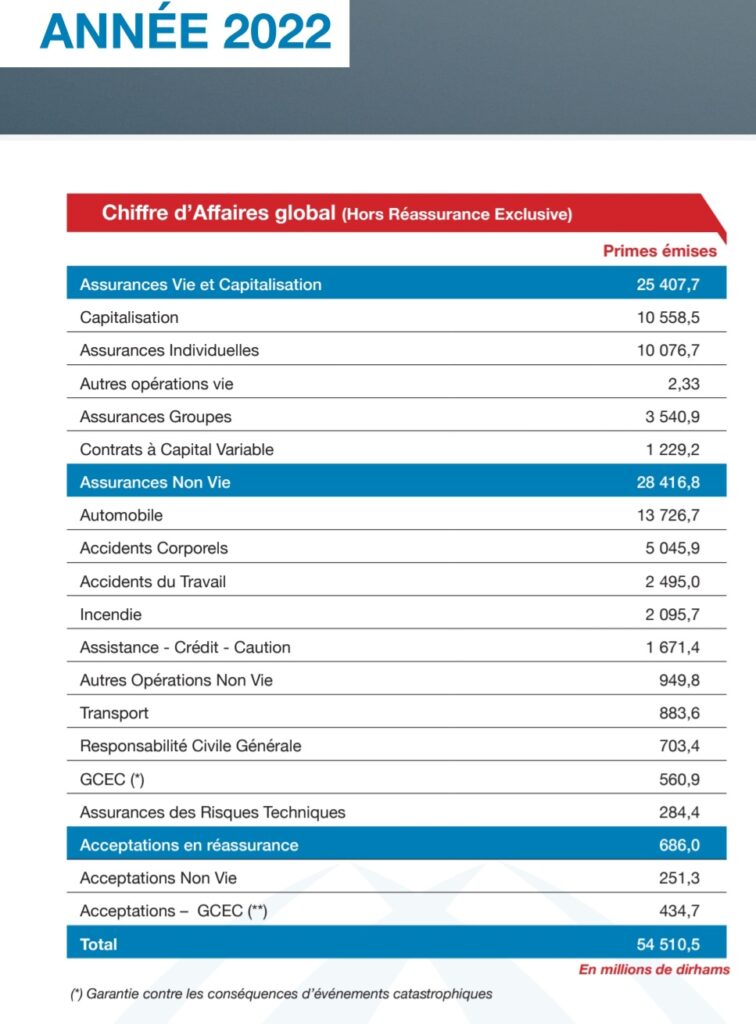

Tarif de l’assurance entreprise au Maroc : ce qu’il faut savoir

EN BREF Tarif de l’assurance entreprise au Maroc : variabilité selon le secteur. Facteurs influençant le prix : taille de l’entreprise, nombre d’employés, type d’activité. Importance de la couverture pour protéger les biens et la responsabilité civile. Comparaison des offres…

Conclusion sur la facturation sans TVA

La facturation sans TVA est un aspect fondamental du statut de micro-entrepreneur. Que ce soit pour optimiser ses tarifs ou pour alléger ses obligations administratives, la compréhension des exigences liées à la TVA aide à naviguer dans l’environnement fiscal de manière efficace. Pour plus d’informations, vous pouvez consulter des ressources détaillées sur ce sujet, comme celles disponibles sur Mutuelle La Réunion ou Portail Auto-entrepreneur.

La facturation sans TVA est un aspect fondamental pour les micro-entrepreneurs, surtout ceux bénéficiant de la franchise en base de TVA. Ce dispositif permet à ces entrepreneurs de ne pas facturer la TVA à leurs clients, alléger leurs obligations fiscales et simplifier leur gestion. Dans cet article, nous allons explorer les principes clés relatifs à la facturation sans TVA, les obligations à respecter et les avantages de ce régime particulier.

Célébrons la journée internationale du zéro déchet le dimanche 30 mars

Le dimanche 30 mars 2025, nous marquerons la journée internationale du zéro déchet, un appel à l’action fondamental pour sensibiliser chacun d’entre nous à la problématique croissante des déchets dans notre société. Établie pour susciter un changement de comportements, cette…

Le régime de la franchise en base de TVA

En tant que micro-entrepreneur, vous pouvez bénéficier du régime de la franchise en base de TVA, qui vous exonère de la collecte de cette taxe. Cela signifie que vous ne devez pas la facturer à vos clients, ce qui vous facilite la tâche sur le plan de la comptabilité. Toutefois, il est important de respecter les seuils de chiffre d’affaires établis pour pouvoir conserver ce statut. Par exemple, pour certaines activités, ce seuil est fixé à 91 900 €.

Conditions à respecter

Pour profiter de cette exemption, il est essentiel de veiller à ce que votre chiffre d’affaires ne dépasse pas les limites fixées par la réglementation. Si vous envisagez de facturer plus que ces seuils, sachez que vous risquez de perdre le bénéfice de la franchise et de devenir assujetti à la TVA. Dans ce cas, il sera impératif de retirer la mention « TVA non applicable, art. 293 B du CGI » de vos factures, car vous deviendrez redevable de cette taxe.

La mention obligatoire sur les factures

Lorsque vous établissez vos factures, il est crucial d’inclure la mention spécifique attestant de votre statut de non assujetti à la TVA. Conformément à la loi, il faut indiquer sur toutes vos factures : « TVA non applicable, conformément à l’article 293 B du Code Général des Impôts ». Cela permet également à vos clients de comprendre que la TVA ne sera pas ajoutée au montant facturé.

Avantages de ne pas facturer la TVA

La principale avantage de ne pas facturer la TVA réside dans la simplification de la gestion administrative. Les micro-entrepreneurs évitent ainsi la paperasse liée à la collecte et à la déclaration de la TVA. De plus, cela peut être attractif pour vos clients, surtout s’ils achètent des services ou des produits, car vos tarifs sont souvent plus compétitifs sans la charge de la TVA.

Exemples pratiques pour une facturation sans TVA

Il est essentiel de connaître les bonnes pratiques en matière de facturation sans TVA. Par exemple, si vous fournissez un service de conseil pour un montant de 500 €, vous émettez une facture de 500 € sans ajouter de TVA. Vous devrez indiquer la mention légale pour que votre client soit informé de l’absence de cette taxe. Cette méthode s’applique également à d’autres types de prestations ou produits que vous pourriez proposer.

Liens utiles pour approfondir vos connaissances

Pour obtenir des informations supplémentaires et des modèles de factures adaptés à votre activité, vous pourrez consulter des ressources en ligne. Des sites tels que Mutuelle La Réunion et impots.gouv.fr offrent de précieux conseils pour vous accompagner.

| Éléments | Détails |

| Statut | Micro-entrepreneur bénéficie de la franchise de TVA |

| Facturation | Pas de TVA à facturer sur les ventes |

| Seuils de chiffre d’affaires | 91 900 € pour activités de vente, 36 800 € pour services |

| Mentions obligatoires | Indiquer « TVA non applicable, art. 293 B du CGI » |

| Récupération de TVA | Pas de TVA récupérable sur les achats |

| Exonération | Exempté tant que le chiffre d’affaires ne dépasse pas les seuils |

| Facture type | Model de facture sans TVA à utiliser |

| Impact fiscal | Simplification des obligations comptables |

Témoignages sur la facturation sans TVA pour les micro-entrepreneurs

Claire, micro-entrepreneuse dans la photographie : « Lorsque j’ai démarré mon activité, j’étais un peu perdue sur la question de la TVA. J’ai rapidement découvert que grâce à la franchise en base de TVA, je ne devais pas facturer de TVA à mes clients. Cela a simplifié ma comptabilité et m’a permis d’être plus compétitive avec mes prix. C’est un véritable avantage pour les petites entreprises comme la mienne. »

Julien, artisan du bâtiment : « J’étais réticent à l’idée de devenir micro-entrepreneur à cause des exigences fiscales, en particulier la TVA. Mais en réalité, le fait de ne pas avoir à gérer la TVA sur mes factures m’a facilité la vie. Je peux me concentrer sur mon travail au lieu de m’inquiéter des formalités administratives. Il suffit d’ajouter la mention ‘TVA non applicable, art. 293 B du CGI’ sur mes factures, et le tour est joué. »

Sophie, consultant en marketing : « La facturation sans TVA a été un véritable soulagement. En tant que micro-entrepreneuse, je dois respecter des seuils de chiffre d’affaires pour rester exonérée de TVA. C’est assez rassurant. Je sais que tant que je ne les dépasse pas, je peux continuer à facturer sans TVA et ainsi soulager mes clients de cette charge. Cela renforce ma relation avec eux. »

Marc, développeur web : « Au début, j’avais peur de me tromper dans mes factures. Mais finalement, le principe de ne pas inclure la TVA est très clair. Je me sens beaucoup plus à l’aise maintenant que j’ai compris comment cela fonctionne. Grâce à la simplicité de la franchise en base de TVA, je peux offrir des tarifs compétitifs tout en gérant efficacement mes finances. »

Alice, coach sportif : « Être micro-entrepreneuse signifie faire face à de nombreuses responsabilités, mais la question de la TVA n’est pas une source d’inquiétude. Ne pas facturer de TVA me permet d’attirer plus de clients, car mes tarifs sont plus accessibles. Je suis fière de faire partie du régime des micro-entrepreneurs et d’en profiter pleinement. »

Introduction à la facturation sans TVA

La facturation sans TVA est un aspect essentiel pour les micro-entrepreneurs. En vertu du régime de la franchise en base de TVA, les micro-entrepreneurs ne facturent généralement pas la TVA à leurs clients. Cela simplifie considérablement le processus de facturation. Cet article détaille les principes de la facturation sans TVA, les conditions d’exonération, ainsi que les mentions obligatoires à respecter.

Le régime de la franchise en base de TVA

En tant que micro-entrepreneur, vous êtes généralement soumis au régime de la franchise en base de TVA, une mesure qui vous permet d’être exonéré de cette taxe, tant pour les factures émises que pour la récupération sur vos achats. Pour en bénéficier, il est important de respecter des seuils de chiffre d’affaires spécifiques, qui sont de 91 900 € pour les activités commerciales et de 36 800 € pour les prestations de services.

Conditions d’exonération de TVA

Pour maintenir votre statut d’exonération, vous devez impérativement respecter les seuils de chiffre d’affaires mentionnés. Si votre chiffre d’affaires dépasse ces limites, vous perdrez votre exonération et devrez commencer à facturer la TVA. Dans ce cas, il sera nécessaire d’ajuster vos pratiques de facturation et de déclarer la TVA aux autorités fiscales.

Factures sans TVA : mentions obligatoires

Lorsque vous établissez une facture sans TVA, certaines mentions sont requises pour rester en conformité avec la législation. Ainsi, il est indispensable d’inscrire la mention suivante sur toutes vos factures : « TVA non applicable, article 293 B du CGI ». Cette mention informe vos clients que vous ne facturez pas la TVA en raison de votre statut de micro-entrepreneur.

Modèle de facture pour micro-entrepreneurs

Un modèle de facture adapté est crucial pour la clarté et la conformité. Voici les éléments qu’une facture pour un micro-entrepreneur sans TVA doit inclure :

- Identité de l’émetteur : vos coordonnées complètes, y compris votre nom, prénom, adresse et, si applicable, votre numéro SIRET.

- Identité du client : partagez les informations de votre client, comme son nom ou sa raison sociale, et son adresse.

- Date de la facture : mentionnez la date à laquelle vous émettez la facture.

- Description des prestations : détaillez vos prestations ou produits en précisant les quantités, les prix unitaire et total.

- Mentions légales : assurez-vous d’inclure la mention relative à la TVA.

Avantages et inconvénients de la facturation sans TVA

La facturation sans TVA présente plusieurs avantages. D’abord, elle simplifie la gestion administrative, car vous n’avez pas besoin de gérer des déclarations de TVA. De plus, cela peut rendre vos prix plus attractifs par rapport à ceux de vos concurrents qui facturent la TVA, car vos clients paient moins.

Toutefois, il existe aussi des inconvénients. Ne pas pouvoir récupérer la TVA sur vos achats peut engendrer des coûts supplémentaires, notamment pour les investissements en matériel ou services nécessaires à votre activité. Il peut également limiter la crédibilité perçue de votre entreprise, surtout si vous travaillez avec des clients assujettis à la TVA.

Conclusion générale sur la facturation sans TVA

La comprehension de la facturation sans TVA est essentielle pour tout micro-entrepreneur souhaitant optimiser sa gestion fiscale. Le respect des règles et des mentions obligatoires vous assurera une réglementation en vigueur et contribuera à la pérennité de votre activité.

La facturation sans TVA est un aspect fondamental de la gestion d’une micro-entreprise. En tant que micro-entrepreneur, il est essentiel de saisir les implications de cette exonération, souvent désignée comme la franchise en base de TVA. Ce régime vous permet d’éviter de collecter la TVA sur vos ventes, simplifiant ainsi vos obligations fiscales et votre processus de facturation.

Pour bénéficier de cette exonération, il est impératif de respecter certains seuils de chiffre d’affaires. Pour 2024, ces seuils sont fixés à 91 900 € pour les activités de vente de marchandises et 36 800 € pour les prestations de services. Si vous dépassez ces montants, vous serez assujetti à la TVA et devrez l’inclure sur vos factures, ce qui nécessitera également de retirer la mention « TVA non applicable, art. 293 B du CGI » de vos documents de facturation.

Un autre point crucial à considérer est que, bien que vous puissiez émettre des factures sans TVA, cela signifie aussi que vous ne pouvez pas récupérer la taxe sur vos propres achats professionnels. C’est un avantage à peser face à la simplification administrative offerte par le statut de micro-entrepreneur. Pour garantir la conformité, il est judicieux d’utiliser un logiciel de facturation adapté, permettant de structurer correctement vos factures et de respecter les obligations légales.

Enfin, il est bénéfique d’être bien informé et d’évaluer régulièrement votre situation économique afin de maximiser les avantages de votre statut. Comprendre la facturation sans TVA est non seulement une question d’obligations fiscales, mais également un levier pour optimiser votre gestion d’entreprise au quotidien.

FAQ sur la facturation sans TVA pour les micro-entrepreneurs

Qu’est-ce que la facturation sans TVA pour un micro-entrepreneur ? La facturation sans TVA implique que le micro-entrepreneur ne facture pas la taxe à ses clients, en raison de son statut exempté de TVA, connu sous le nom de franchise en base de TVA.

Quels sont les avantages de la facturation sans TVA ? La facturation sans TVA simplifie la gestion administrative et comptable, permettant ainsi aux micro-entrepreneurs de se concentrer sur leur activité principale sans se soucier de la collecte et du reversement de la taxe.

Quelles sont les conditions à respecter pour bénéficier de la franchise en base de TVA ? Pour être exonéré de TVA, le micro-entrepreneur doit respecter certains seuils de chiffre d’affaires, fixés à 91 900 € pour les ventes de biens et 36 800 € pour les services en 2024.

Comment doit-on indiquer la mention sur les factures sans TVA ? Il est obligatoire d’inscrire la mention « TVA non applicable, art. 293 B du CGI » sur toutes les factures émises par le micro-entrepreneur.

En tant que micro-entrepreneur, puis-je récupérer la TVA sur mes achats ? Non, en tant que non assujetti à la TVA, le micro-entrepreneur ne peut ni facturer la TVA à ses clients, ni récupérer la TVA sur ses dépenses professionnelles.

Que se passe-t-il si je dépasse les seuils de chiffre d’affaires ? Si le micro-entrepreneur dépasse les seuils de chiffre d’affaires, il perd le bénéfice de la franchise en base de TVA et doit commencer à facturer la TVA à ses clients.

Les clients sont-ils affectés par cette absence de TVA sur les factures ? En général, les clients n’ont pas de problème avec des factures sans TVA, car beaucoup d’entre eux sont des particuliers qui n’ont pas besoin de récupérer la TVA. Cependant, pour les entreprises, cela pourrait avoir un impact, puisqu’elles ne peuvent récupérer la TVA payée sur leurs achats.

Comment le micro-entrepreneur doit-il gérer sa facturation pour rester en conformité ? Le micro-entrepreneur doit veiller à délivrer des factures sans TVA, respecter les seuils de chiffre d’affaires, et s’assurer que toutes ses factures contiennent la mention appropriée relative à la TVA.